4月23日消息,由中国证券报主办、国信证券协办的“2017中证金牛投资分享会”在深圳举行,深圳悟空投资管理有限公司董事长鲍际刚出席会议并发表主题演讲。

鲍际刚指出,全球经济被逐步平稳的经济周期可能在未来带来更大的周期性波动。并指出,对于投资管理的要求,一方面我们要站在全球市场,我们还要去关心量化技术,整个公司的组织管理架构对投资的影响。

以下为演讲实录:

大家好!我用高熵态投资展开今天的演讲,我用“熵”这个名词来表达我们对现实世界的度量、刻画、理解和认识。我又加了一个“高熵态”,也就是说现实世界呈现的是高复杂度、多维度和高速度的状态,我用这样一个状态对现实世界和投资市场、经济系统的理解,来展开我们对投资的讨论。

投资还是要有一个框架,这个框架是在全球范围内讨论经济问题,毕竟经济系统是全球性的。目前对A股的投资,如果只在国内讨论A股,我觉得完整性、准确性和预见性可能会差一些。08年次贷危机以后,到发达市场、发达国家用持续QE来解决经济中的问题,中国用四万亿解决经济中的问题,从08年到去年,总的来看全球经济是逐步走稳的过程。但这个走稳的过程中蕴含着一个更大的矛盾,而这个根本性的矛盾来源于经济中心本身是有内蕴的,而这个被逐步平稳的经济周期可能在未来带来更大的周期性波动,这是我们担心的一个问题。

过去十年逐步走稳的经济里面,当时我们面临经济问题时,用各种手段把经济托入平稳的状态,但其实会对资源投入带来更多的矛盾展现。一方面是红利衰竭,人口红利的问题、资本红利的问题、贸易红利的问题,现在有一个指标叫做全球贸易深度,贸易深度从08年开始就已经在往下走,加上网络的红利,这几个红利是压制全球经济状况的一个大问题,现在问题暴露的越来越突出,不是越来越能解决。还有地缘政治的冲突、目前去全球化的趋势,加上中美对抗和欧元解体风险,今天是法国大选日,其实这些问题对全球经济的影响都非常重大。宗教和民族冲突,全球范围内贫富差距的拉大,对全球经济的影响都是重大的,这些问题不能根本性解决,对全球经济的影响非常大。人工智能高速发展,对人类社会的渗透,挤压前所未有。

这个指标是全球经济复苏的同步性进一步提高,共振向上,几个大的经济体,经济同步性更加趋于一致,而这种趋于一致的经济状况,我们会看到中国今天所面临的整体经济状况,包括我们对房地产,对货币总量、央行资产负债表,包括现在正在进行的监管,其实都会影响到全球的经济状况。去年或者再早一点,全球大宗商品的上涨,瑞银报告总结出唯一的根本原因就是中国的需求拉动,如果今天我们面临收缩的情况,会把这种情况迅速反馈到全球市场,而全球市场的经济状况又会反馈给我们国内,这种反馈机制对未来经济的影响也是重大的。而在这里面,同步性指标跟踪会看得更清楚一些,中国目前进行的一些状况,会很快反馈到全球市场中。

这是美国市场的指数,信心指数等调查类“软数据”创新高,但真实宏观指标等“硬数据”基本处于边际减弱的状态。

这是美国的信贷数据,未来我们的情况可能跟它的情况会有重叠,而这两个叠加未来对全球经济市场和金融市场会有重大影响。

如果按照麦肯锡的统计,全球债务占GDP比重达到300%的上限,而全球主要央行的资产负债表的规模占GDP的比例接近40%,也就是说中国和美国的比例都比较高了,这是过去从来没有过的,两个国家都面临缩短的问题,宏观紧缩对整个经济、对整个金融市场的影响都是重大的。

这是关于流动性讨论的问题,这是美国市场的数据,美国市场的数据基本上可以看到短期的情况,十年期和两年期利差的状况,大家对未来经济基本是不看好的,远期不看好经济的情况。

我们是做量化投资的,尤其关注美国市场量化交易的变化,现在有接近9000亿美元的规模,规模还在增长,更加重要的是主动管理资产规模减少,而被动管理资产规模增加,被动管理规模增加的部分不断加入量化策略,不断淘汰基金经理主观的东西,不断加入深度学习、人工智能、量化系数,在被动资产管理里不断增加这些资产和管理技术,这对市场影响是重大的,而且成为市场最重要的边际交易者。投资宽度和跨市场交易速度都非常大,美国市场在很长一段时间上涨的过程当中,大概看不到超级恐慌的状况,这跟计算机的交易是有直接关系的,量化策略一旦模型确定以后,轻易人不去干预这个东西,而且大部分是黑箱交易,这个市场特征逐渐显示出来,这跟我们后面谈到的人工智能有直接关系。

这是美国大选后黄金走势图,我们去年主要使用宏观对冲策略,用避险资产来对冲风险资产,避险资产主要是黄金,我们跟踪黄金的走势,看到特朗普当选那一天黄金价格出现逆转,这也说明美国市场量化策略占的比例,现在的状况跟过去已经不同了。

另外,跟大家沟通一下对人工智能的理解,我们做量化,非常关心这个问题。一方面,深度学习算法高速发展,在算法高度进展之后,不断的有资本投入到这个市场,去年大部分风险资本都投入到人工智能领域,人工智能技术的进步是很巨大的。算法、大数据和计算能力、计算成本的迅速下降,对人工智能的推动速度是巨大的,计算价格相当于六年前现在大概跌了90%。这是我们看到的数据,一季度美国的大公司在季报电话会议上提到“人工智能”的频率迅速上升。

我觉得人工智能跟互联网时代有很大不同,互联网时代更多的是系统工程,人工智能是在各个细分领域可以快速、分散、广谱性渗入,人工智能可以在很多领域、很多公司、很多层面分散使用,底层技术能力非常强。同时它又不同于互联网的to C学习,不依赖于C端的条件下,在B端快速崛起、应用,B端的落地切实提高了生产力,B端愿意为此付费。但重要的问题是人工智能在每一个企业里效率的提升不仅仅是10%的改变,很有可能是百分之百的改变,所以企业主更愿意使用这样的技术来提升效率,尤其投资领域更是这样的情况。

这是AI在各个细分领域快速应用的情况,视频、安防、机器识别迅速发展,运用速度、扩展和总量都有非常快速的进展。

从2001年开始,那个时候美国的大市值公司或者全球的大市值公司,都在能源等企业上,2016年排在顶层的全球大市值公司都是苹果、微软、亚马逊、谷歌、Facebook、阿里、腾讯。从这个角度来看,人工智能这个趋势非常快速。A股市场有一个问题,假如白酒类上市公司的总量真的到顶端的时候,也许在局部、个体的角度看,这是一个价值投资,但站在全局看,我倒觉得是很危险的东西,整个社会、国家的进步应该依赖于科技的发展,跟上这种趋势是非常重要的。

我们是研究网络的,对网络的认识是我们最重要的手段。其实网络就是系统论、复杂度、高维化,这是我们讨论的基础。中国经济过去几十年大量的投资,很多经济学家都在说这样大量的高投资增长方式是不可持续的,而我们看到大量的投资形成的网络价值对经济的影响是巨大的,包括投资本身、现在的状况以及对未来经济持续性的影响都是巨大的。能源网络建设、电站、节点、电网等建设深入到城市,深入到乡镇,一直到行政村。所谓人流网络是跟人相关的,高铁网、城市的城铁网、高速公司网、航空网的建设,对城市的发展和城市的布局影响巨大。物流网络、信息网络、资金网络,网络不断发展,不断壮大。在全球范围比较,中国的网络条件如果覆盖了14亿人口的话,在全球范围是独一无二的,没有哪一个国家、哪一个区域、哪一个群体能像我们这样做到全覆盖的程度。

熵控网络,讲一些例子可以说得更清楚,比如网络效率的提升、节点、边的数量,如果没有互联网技术的发展,就没有滴滴和摩拜,因为已经有那么多节点在那里了,但如何把它们形成边、形成反馈,网络化加速了创新,组合爆炸概率提升,网络外部性创造新的需求。门店迅速扩张,使得移动互联、智能手机迅速延伸到每一个中国人的手中,县级以下的城市,迅速跨越了笔记本和桌面这样的终端互联网时代,直接进入移动互联网时代,这跟印度的情况是一样的,互联网所带来的时间节约的效率是巨大的。最近三、四线城市房地产的发展,以及农民工从一线城市回归到三、四线城市,对整个中国的影响是巨大的。

过去经济学基本上是短缺经济学,沿着短缺的状况去发展,在网络经济学时代,很多情况是完全不一样的,现在更多是对时间效率的改变。

这是我们的投资框架,我们讨论高熵态特征,基本是高维度的,目前A股市场就是这样一个状况,经济已经是高维度、大尺度、高通量、高速度、多层次的情况,A股数量不断增加,流通速度不断改变,同时我们必须要站在更高的层次和更高维度讨论A股市场,讨论经济系统,讨论所有方面的问题,而讨论对于投资人来说是一个巨大的挑战,我们讨论高熵态特征时其实对A股市场有很大的影响。

这是我们熵控网络的理论架构,不在这里讨论。

这是我们写了一本书,我们对经济系统、股市系统、现实世界,用熵控网络这样一个名词,来表达我们思维方式系统论的思想体系,包括我们在A股的投资,包括我们制定的很多量化指标。投资研究需要覆盖人、货币、基本面,这三个方面对A股市场形成重大影响。

一方面现在几个重要的利率,7天回购利率、10天期国债利率和目前市场上的理财利率,其实都在上行阶段,而这个上行阶段,包括美国加息周期的逐渐展开,对未来中国利率的向上迁移,对未来的市场,尤其是权益类市场,还是构成重大的影响。另一侧是风险偏好进一步提升短期看有很大压力。

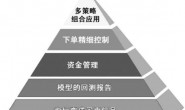

作为公司来说,对于投资管理的要求,一方面我们要站在全球市场,悟空的投资架构是从中观出发,过去我们在熊市使用的策略基本上是行业集中、股票分散,一方面我们通过行业集中的方式提高投资效率,另一方面是股票分散,我们在每个行业都不只是买一家公司,A股大一点市值的公司,估值相对便宜一点,流动性比较好,但弹性差一点,而小市值公司的估值比较贵,但成长速度快,弹性比较大,有的时候我们会进行综合考虑。利用行业集中的方式提高投资效率,利用股票分散的方式降低风险,把风险分散掉,尽可能避免单一公司对产品净值构成重大影响。讨论行业的宏观特征和国内的宏观经济特征,还要上升到全球市场的特征,目前我们还要去关心量化技术,整个公司的组织管理架构对投资的影响。这对投资的深度、宽度和投资决策的速度都有重大影响,我们一方面依靠基金经理长周期管理经验和敏锐洞察力、研究团队的研究能力和覆盖能力,再加上计算机大数据分析能力合机器学习能力,再加上人与计算机结合的模式,对A股市场、全球市场进行研究的覆盖。悟空还有一个全球海外宏观对冲基金,这是开了一个窗口,帮助我们认识全球市场的状况,而全球市场的状况对A股市场是有重大影响的,尤其在最新的技术、最新的科技、最新的潮流方面,A股经常会形成一些映射,而这种映射在A股市场往往会泡沫化,或者形成一种假的映射,其实很多技术还是逐渐会渗透到A股市场里面,比如人工智能。

以上是我今天交流的看法,主要是悟空的分析框架、思维方式以及对A股市场短期的想法。谢谢大家!

转载请注明:智能交易网 » 鲍际刚:量化投资尤其要关注美国市场量化交易变化